AS DUAS REVOLUÇÕES DA VIA VAREJO

(Leandro Fonseca/Exame)

“Não houve um dia normal desde que chegamos. Quando veio a pandemia, já estávamos em clima de guerra e com a faca nos dentes.” É assim que o presidente da Via Varejo, Roberto Fulcherberguer, explica seus mais que intensos 12 meses à frente da varejista dona das marcas Casas Bahia, Ponto Frio e Extra.com. A chegada do novo coronavírus acentuou a urgência de uma reestruturação que já estava revirando as entranhas da empresa que fatura 30 bilhões de reais por ano. Fulcherberguer, ex-vice-presidente e ex-conselheiro da companhia, está no cargo desde que o antigo dono, o Grupo Pão de Açúcar, vendeu as ações na bolsa e a família Klein, fundadora da Casas Bahia, reassumiu as rédeas como principal acionista. Se as varejistas brasileiras viveram meses de alta octanagem desde março, a Via Varejo somou uma revolução à outra e se dedica a fazer em semanas um trabalho que não foi feito em uma década. A faca nos dentes vai ser suficiente? É o que o executivo tenta mostrar a 85 milhões de clientes, 348.000 acionistas, 43.300 funcionários e centenas de fornecedores.

O primeiro momento foi de pânico. Os diretores passaram duas tensas e longas horas reunidos após a decisão de fechar todas as 1.073 lojas no meio do sábado 21 de março. Situação para lá de inédita. A direção estava especialmente preocupada com o baque nas finanças. A Via Varejo estava muito atrasada em relação às suas rivais na frente digital e na integração logística das lojas. No primeiro trimestre, as vendas totais de 7,8 bilhões de reais foram praticamente iguais às do Magazine Luiza. Só que a concorrente originou o dobro nos canais online: 53% do total vendido ante 27%. Com as lojas fechadas, acelerar o digital virou prioridade total. Com quase 20.000 vendedores em casa, veio em abril a solução que virou caso de estudo do Facebook e passou a ser copiada varejo afora: o botão “Me chama no zap”. Um clique conecta o consumidor ao vendedor da loja mais próxima, que dá uma consultoria sobre o produto e até auxilia na transação. Ou o caminho inverso: o vendedor procura o cliente no WhatsApp e oferece um desconto no produto que foi pesquisado recentemente. O resultado: 80% das vendas assistidas são concluídas e o tíquete de compra é de 30% a 50% maior do que numa venda online tradicional.

No mês de março isolado, o e-commerce representava 34% das vendas da Via Varejo e pulou para 80% na pandemia. Na média, durante a crise, somente 20% das lojas conseguiram se manter abertas na maior parte do tempo. Houve uma expansão do faturamento total a partir de maio na comparação com o ano passado, e não queda, como seria de esperar, segundo Fulcherberguer (leia a entrevista abaixo). O número de usuários dos aplicativos das marcas dobrou durante a pandemia, de 8 milhões para 15,5 milhões. Mesmo com 26 centros de distribuição, a empresa tinha um novo desafio em larga escala para conseguir entregar os produtos comprados online: integrar as lojas físicas espalhadas pelo Brasil. Até a Amazon, quando comprou o Whole Foods, aterrissou da nuvem para o mundo físico. No varejo, essa é uma nova regra de ouro, que ficou por anos em segundo plano na Via Varejo: além de ser um ponto para o cliente retirar a encomenda online, a loja agora é também um local para os entregadores se abastecerem. No fim de 2019, o grupo tinha 60 lojas-estoques e o objetivo era dobrar esse número até o fim do ano. Mas em junho já eram 180 unidades integradas e em dezembro serão mais de 300 — 30% do total. A concorrente Magazine Luiza já tem mais de 600 lojas integradas nesse sistema, 60% de seus pontos de venda. Frederico Trajano, presidente e herdeiro da companhia, é visto como um dos pioneiros dessa integração no Brasil. Para completar o esforço, a Via Varejo comprou a Asap Log no começo da crise. A startup é especializada na chamada “última milha da entrega” e suas soluções usam o que estiver disponível: motoboys, motoristas de aplicativo e uma rede de entregadores cadastrados. A tacada, de valor não revelado, economizou um ano de desenvolvimento de uma solução interna.

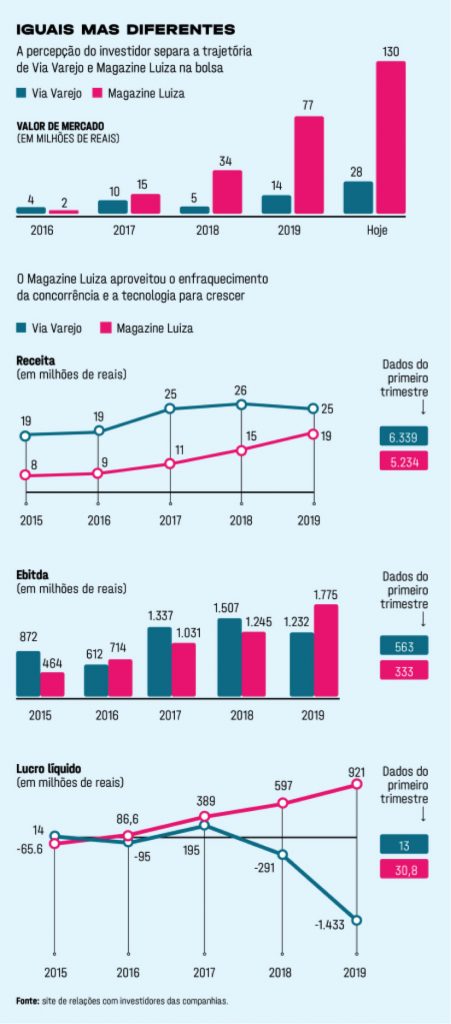

Os resultados declarados pela Via Varejo na pandemia animaram o mercado — embora muitos só vão crer quando virem os números cravados no balanço do segundo trimestre. “Se o mercado está curioso para ver, imagine quanto nós estamos loucos para mostrar”, diz Fulcherberguer. A ansiedade de todos vai durar até 12 de agosto, conforme o calendário de balanços da empresa. O valor da companhia na B3 era de 18 bilhões de reais ao fim de fevereiro, despencou para 6,8 bilhões no fechamento de março e está agora acima de 28 bilhões de reais. No ano, a alta é de quase 60% (semelhante à do Magalu). Entre os que acreditam no potencial da Via Varejo há milhares de pequenos investidores. A base de acionistas de pessoas físicas deu um salto de 185% desde setembro de 2019. Não é só o investidor novato que a empresa precisa conquistar com resultados. Os novos consumidores também. A companhia conseguiu aumentar sua interação nas redes sociais, porém 68% dos comentários ainda foram negativos em 2019, de acordo com um levantamento do Itaú BBA.

O quinteto fantástico

O tom de brincadeira de Fulcherberguer com os números da empresa denota a tranquilidade de quem levantou 4,5 bilhões de reais em uma oferta de ações na bolsa em junho. Mas também é parte do clima que impera na nova direção. “Fulcha”, como é conhecido dentro da companhia, lidera um time de velhos conhecidos. O grupo trabalha junto em uma sala única e aberta, decorada sem luxo, em São Caetano do Sul, berço da Casas Bahia. Na maioria dos dias da pandemia, os diretores estiveram reunidos presencialmente decidindo tudo em conjunto.

Desde que uniu a Casas Bahia ao Ponto Frio em 2009, a família Klein se manteve acionista no negócio, que passou a ser controlado pelo Grupo Pão de Açúcar (GPA). Em 2012, o varejista francês Casino assumiu o comando do GPA e de suas controladas. Como minoritário relevante, Michael Klein pôde manter Fulcherberguer, cuja experiência no varejo começou na extinta Arapuã e inclui 16 anos na própria Casas Bahia e na Via Varejo, como conselheiro. Em junho do ano passado, Klein voltou ao comando da varejista. Sem financiamento, não conseguiu se tornar controlador majoritário, mas passou a ser o acionista de referência, depois de o GPA pulverizar as ações da empresa em leilão na bolsa. Na operação, que avaliou a empresa em 6,5 bilhões de reais, a família consolidou-se como a maior acionista — atualmente, 22,75% do capital. O plano de Klein, que concedeu entrevista por e-mail, é elevar, se possível, sua participação, mas sem se tornar controlador. Para topar assumir a presidência, Fulcherberguer teve de ser convencido por Abel Ornelas, hoje vice-presidente comercial e de operações e o primeiro a embarcar no projeto. A dupla se conhecia da própria empresa. Ambos saíram em janeiro de 2013, logo após o Casino assumir.

(Leandro Fonseca/Exame)

Uma vez juntos, convidaram Orivaldo Padilha para ser vice-presidente financeiro e de relações com investidores — o terceiro de volta ao posto que teve até 2013. O próximo eleito foi Sérgio Leme, ex-presidente da Whirlpool no México e conhecido pelas duras negociações para a linha branca. Quando o convite chegou, ele estava na Pátria Investimentos. “Eu sabia do potencial porque estive do outro lado do balcão”, diz. Helisson Lemos, diretor de inovação digital e recursos humanos, foi o quinto. Levou um mês para embarcar. Precisou fazer a transição da Movile, holding de startups que inclui iFood e Zoop, onde estava havia apenas dois anos, após 17 anos de Mercado Livre. É o nome recorrentemente citado por investidores como o “santo milagreiro” da difícil transição para a cultura digital. Desde que chegou, a equipe de tecnologia cresceu mais de 30%, de 900 para 1.200 pessoas. É peça fundamental para pensar e coordenar projetos e atrair talentos.

O alinhamento dos executivos é também financeiro. Quando assumiram, fazia anos que a Via Varejo vinha perdendo participação de mercado para o Magalu e só dava prejuízos. A operação digital tinha de ser revolucionada, porque até 2017 ficava apartada em outra empresa, controlada pelo Casino. Para engajar o time, o pacote de remuneração inclui um generoso plano de opção que lhes dará uma fatia de nada menos do que 4% do negócio ao fim de cinco anos — se fosse hoje, seria o equivalente a 1,1 bilhão de reais.

(Germano Lüders/Exame)

A valorização da empresa desde a largada da nova gestão é de 22 bilhões de reais. Mas esse número fica pequeno quando comparado aos parâmetros do mercado. Com quase as mesmas vendas e igual quantidade de lojas, o Magalu vale 130 bilhões de reais. A empresa forjada por Luiza Helena Trajano, com um laboratório de inovação dentro de casa, é vista hoje como uma aproximação das puras techs internacionais. O Mercado Livre está avaliado em nada menos do que o equivalente a 270 bilhões de reais, com alta de 75% desde o fim de 2019. Nos Estados Unidos, a referência do varejo online Amazon teve a mesma escalada: a ação teve um ganho de 73% em 2020 e já vale 8 trilhões de reais. Na opinião de dois grandes investidores, o valor atual da Via Varejo reflete a correção dos problemas do varejo físico e as indicações de que está no caminho certo para o digital. E mais nada. Enquanto o valor de empresa da Via Varejo equivale a 11 vezes o Ebitda (lucro antes de juros, impostos, depreciação e amortização) estimado para este ano, essa relação é de 162 vezes no Magazine Luiza, segundo cálculos do BTG Pactual. O Magalu tem hoje a segunda maior penetração de aplicativos de varejo, com 18,6% em maio. Só perde para os 32% do Mercado Livre. A Via Varejo tem 8,2%, conforme dados do Itaú BBA, atrás dos 9,5% da Amazon.

O caos

Não foram poucas as tentativas do Casino de dar rumo ao negócio. A Via Varejo teve sete presidentes em oito anos e meio. Não faltou dinheiro, faltou gestão. “Eles compraram e investiram em tudo que existia de melhor em sistemas e tecnologia. Só que nada se conversava”, diz Helisson Lemos, vice-presidente de inovação. “Havia mais de 2.000 projetos simultâneos em andamento. Passei os primeiros meses só limpando isso. Cada presidente que passava queria deixar sua marca.” A bagunça era tanta que, num primeiro momento, a companhia teve de tirar do ar a plataforma online. “Quando chegamos aqui, encontramos logo de cara 40.000 clientes da Black Friday de 2018 tentando reaver seu dinheiro.”, resume o vice-presidente financeiro Orivaldo Padilha. Os prazos de entrega anunciados aos clientes eram diferentes dos prazos internos da logística. Todos ficaram de cabelo em pé quando descobriram que a área funcionava apenas com dois turnos. Pedidos após as 18 horas só eram processados no dia seguinte.

De cara, a nova gestão trocou nada menos do que 40 diretores. No primeiro sábado, foram todos da nova equipe para Osasco visitar as lojas. O cenário era de horror: unidades malcuidadas (não havia nem cadeiras para os clientes) e vendedores desmotivados. Nos primeiros três meses, a companhia trocou 7.000 computadores, limpou e renovou a fachada de mais de 200 unidades e climatizou 600. Outro problema que começou a ser arrumado foi a relação com fornecedores. A principal fortaleza da Casas Bahia, a margem obtida em duras negociações, foi abandonada, e os contratos eram de abastecimento, como são os de supermercados. Fulcherberguer e Ornelas foram até a Ásia negociar diretamente com as matrizes de vários fornecedores. Não bastasse ter de corrigir as operações, quatro meses depois de assumirem e às vésperas da Black Friday, chegou à direção uma denúncia de fraude na contabilidade. Após cinco meses de investigação, um rombo de 1,2 bilhão de reais por manipulação nas provisões para processos trabalhistas foi encontrado. O efeito dessa limpeza ocultou um marco interno, o lucro líquido de 78 milhões de reais no quarto trimestre — o primeiro desde o começo de 2017. A margem da geração de caixa naquele trimestre dobrou em relação a 2018, de 4% para 8% — agora, com a pandemia, o resultado financeiro das mudanças ficará mais para a frente. O momento da virada na visão da gestão foi a Black Friday de 2019, quando venderam o recorde de 1,1 bilhão de reais em 24 horas sem interrupção de sistema e com 95% das entregas em uma semana. Era uma mostra, para a nova gestão, de que dava para jogar na primeira divisão.

Capitalizada, a Via Varejo vai investir 1,5 bilhão de reais em tecnologia. O plano inclui atualizar os aplicativos e colocar um caminhão de recursos em sistemas internos. A companhia quer tirar mais um atraso da frente: a plataforma de marketplace, a revenda online, que gera sortimento e recorrência. A Via Varejo já opera assim com 5.000 outros varejos, mas não tem condições tecnológicas de ampliar essa base, enquanto a concorrência tem 26.000. A expectativa é resolver a questão nos próximos meses. Os planos estão na direção correta, na visão de Alberto Serrentino, sócio da consultoria Varese. Contudo, o desafio de virar uma cultura de décadas calcada em lojas físicas para o digital não é trivial. “O futuro hoje nem está mais na Amazon ou no Mercado Livre. Está na China. Lá a integração dos varejos físico e digital está muito mais avançada. As companhias nem se preocupam onde a compra foi feita, se no computador, no celular ou na loja. É tudo misturado a serviço do cliente. Essa é a orientação desafiadora: a comodidade do consumidor”, diz.

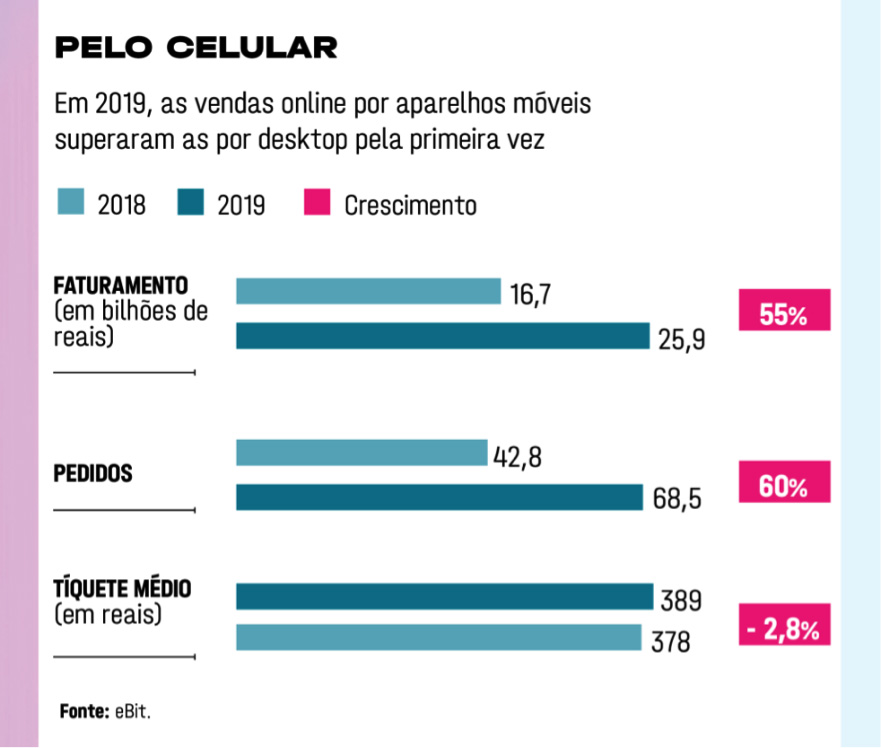

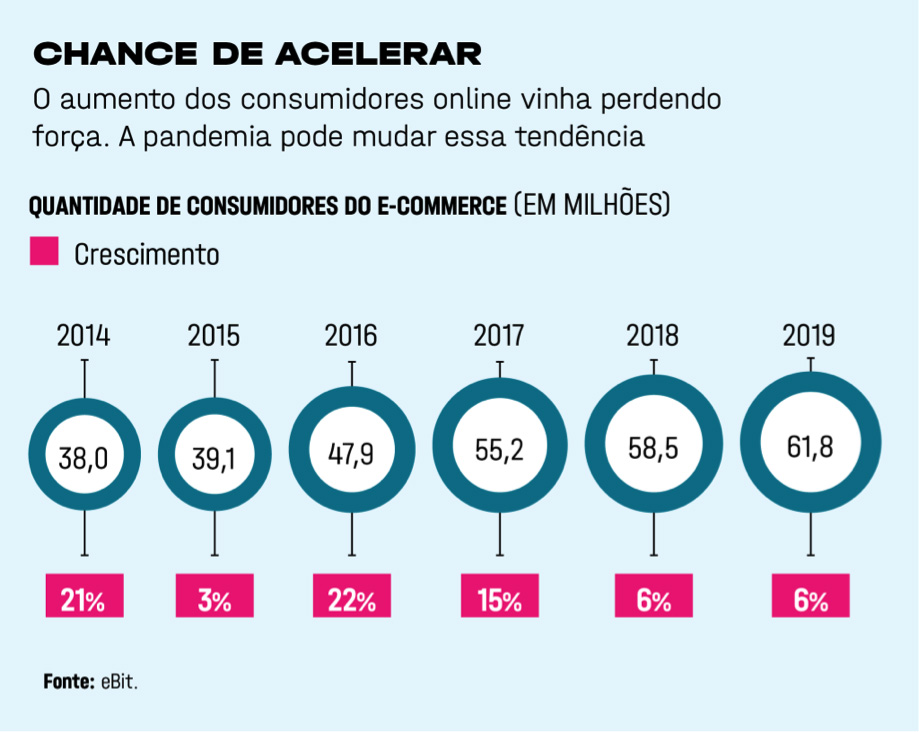

Em 2019, o comércio eletrônico no Brasil teve crescimento de 16%, movimentando um total de quase 62 bilhões de reais, de acordo com dados da consultoria eBit, da Nielsen. A expansão veio toda do chamado mobile-commerce: celulares e tablets. Em novembro, um marco sem volta: o número de vendas por aparelhos móveis superou pela primeira vez o total do faturamento vindo de computadores. A mesma consultoria calculou o que a pandemia pode fazer com os números de 2020. De fevereiro a 16 de março deste ano, as vendas eletrônicas foram de 7,4 bilhões de reais — sem coronavírus no varejo. Após o fechamento do comércio, de 17 de março a 26 de abril, a soma subiu 14%, para 8,4 bilhões. O especialista do Itaú BBA Thiago Macruz, que acompanha até as curtidas de cada uma das empresas, diz que, embora também analise os resultados financeiros da Via Varejo, está mais preocupado agora em verificar o comportamento no universo digital. O número de downloads da companhia alcançou 4,2 milhões em abril, ante 6,4 milhões do Magalu. Em março de 2019, era menos da metade da competidora. “Eles estão no começo de um processo. O mais importante agora é a direção”, diz. O quinteto da Via Varejo conseguiu ser ouvido, mas ainda tem muito para provar.

O JOGO COMEÇA AGORA

O maior risco para a reestruturação é a nova gestão não ter sucesso na execução.

(Exame/Exame)

Roberto Fulcherberguer acredita que o tamanho do Brasil seja sua maior vantagem competitiva. Para ele, a baixíssima penetração do comércio online sobre o valor faturado no varejo — as estimativas vão de 3,5% a 7% do total, dependendo das categorias que são consolidadas — significa que a briga no digital ainda está no início.

Como a Via Varejo espera crescer?

Com a força de minha logística e de minhas lojas. A rede de lojas é antiga e bem consolidada. Hoje, o e-commerce está na classe A e B. Na Faria Lima e no Leblon. À medida que vai avançando no Brasil, fazer logística é muito difícil. Eu sei fazer. Já faço na periferia e tenho mais de 1.000 lojas pelo país para suportar isso, em média com 900 metros quadrados de área, o que é 40% mais do que minha competidora direta. E nós vamos colocar tudo isso a serviço de nosso marketplace. Nossa plataforma estará pronta para crescer nos próximos meses. Só que não vou precisar ter 30.000 varejos cadastrados. Eu quero os melhores 10.000. Porque se o vendedor for ruim, a experiência negativa do cliente prejudica minha imagem. A loja hoje é ponto de venda, de retirada e de estoque. E eu vou poder oferecer espaço para minha revenda, junto com minha base de 85 milhões de clientes cadastrados, para quem quiser aderir à minha plataforma. A beleza do mundo de hoje é que o físico puxa o online, e vice-versa. Antes da pandemia, tínhamos anunciado um plano de expansão, focando o Norte e o Nordeste. Vamos manter esse objetivo, mas sempre pensando na loja com essa nova função.

A reestruturação exigiu muito investimento até agora?

Praticamente não houve gasto extra. O que fizemos até agora foi dar liderança e direção para aproveitar os ativos que já estavam aqui dentro. Agora, com a capitalização, vamos acelerar o investimento em tecnologia e sistemas. Houve muita coisa feita na força bruta até agora, ou seja, manualmente, usando muita gente, e agora vamos colocar os sistemas por trás e aumentar a eficiência.

Qual é o maior desafio dessa reestruturação?

Ouvi muito essa pergunta nas reuniões com investidores para a oferta de ações. Foi, é e vai continuar sendo execução.

O que vai buscar oferecer na plataforma?

Tudo o que não tenho, como higiene e limpeza, farmácia, pneus, itens gerais de carros, artigos de pet shop e o que mais fizer sentido para completar meu sortimento.

Depois da pandemia, qual fatia deve ter o comércio eletrônico em sua venda?

Provavelmente, o meio do caminho entre o que eu tinha antes, 34%, e o que foi durante, 80%. Mas não estou preocupado com esse número nem fazendo previsão. Meu objetivo é estar pronto para atender o cliente como ele quiser.

No modelo de varejo físico, o carnê da Casas Bahia era essencial para o retorno do cliente à loja. Isso não fica abalado pelo digital?

O sistema de retirada das encomendas digitais na loja é uma nova forma de levar o cliente para dentro. Antes da covid-19, 30% das compras digitais eram retiradas pelo próprio consumidor na loja. Esse canal vai ser ainda mais importante quando conseguirmos dar tração a nosso marketplace. Sobre o carnê, estamos prestes a lançar o crediário digital, por meio da banQi, nossa fintech. Já está em teste para 4,5 milhões de clientes que têm crédito pré-aprovado e logo mais estará disponível para toda a base de usuários.

Por que a Via Varejo vale tão menos que o Magazine Luiza?

Era difícil acreditar nessa empresa. Sete anos, sete presidentes. Não é um caso óbvio. Os investidores têm na cabeça que o Magazine Luiza já ganhou. Mas o jogo no online no Brasil nem começou, com essa baixa penetração que temos hoje. Não vai ter um vencedor único.

Fonte: Exame

Artigos Relacionados

Fenapro reúne publicidade brasileira no Palais

A Federação Nacional das Agências de Publicidade (Fenapro) reuniu brasileiros e o CEO do Cannes Lions, Phil Thomas na manhã

OBRIGAÇÃO DO TRABALHO PRESENCIAL FAZ 78% DOS PROFISSIONAIS DE TECNOLOGIA CONSIDERAREM MUDANÇA DE EMPREGO.

Com a pandemia em processo de estar sob controle, uma questão que nasceu em muitos escritórios é a volta do trabalho presencial. Na área de tecnologia, o retorno dessa obrigatoriedade pelo visto é motivo […]

COMO AS MARCAS DEVERIAM REPRESENTAR AS MULHERES NEGRAS?

O seu criativo inclui uma mulher negra em um papel significativo? Você está retratando uma visão interseccional de uma personagem negra feminina? A história produz uma visão versátil da beleza da mulher negra? […]